文/巴曙松;郑焕卓(第一创业证券);左伟(中国科学技术大学)

自2008年地方政府开展小额贷款公司试点以来,小额贷款业务一度发展迅速,在支持小企业发展、化解小企业融资压力方面发挥了积极作用;但是,近年来,小贷公司的发展却面临明显的挑战。

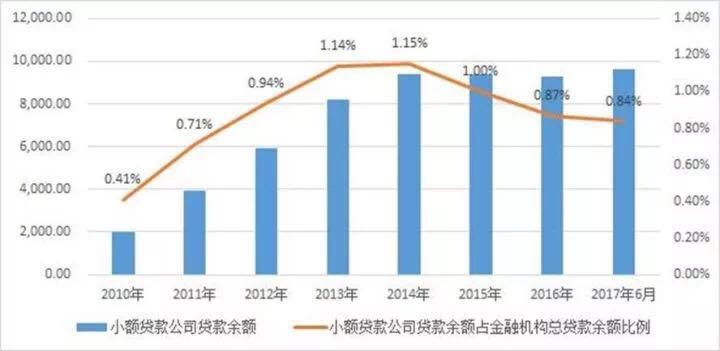

一、小额贷款公司近年来遭遇行业发展瓶颈?

自2008年5月中国银监会和中国人民银行联合下发《关于小额贷款公司试点的指导意见》以来,小额贷款以其灵活性和便捷性,弥补了小城市、农村及偏远地区的金融服务不足,行业经历了快速发展。然而近年来,部分小额贷款公司的发展遭遇瓶颈,行业规模持续缩减,经营状况不容乐观。

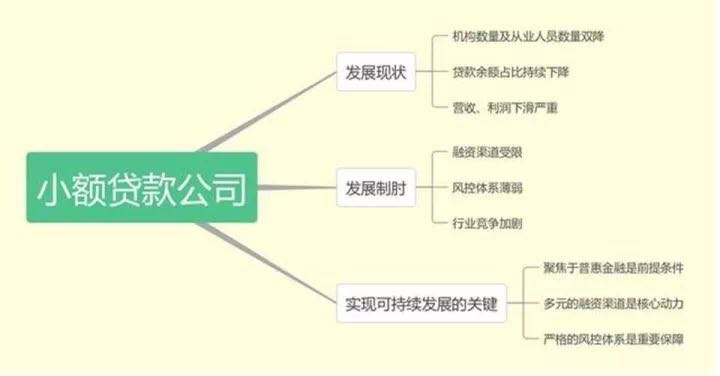

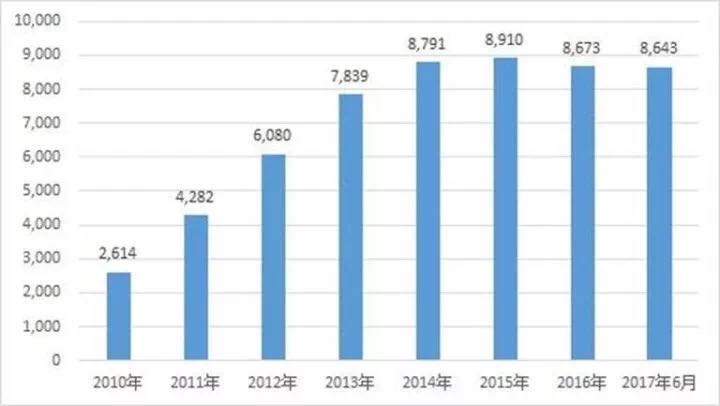

(一)机构数量及从业人员数量稳中趋降

自2015年开始,小额贷款公司的机构数量和从业人员规模呈现双降趋势。截至2017年6月底,中国共有8643家小额贷款公司,从业人员达10.81万人。较2015年分别减少3.00%和7.85%。

图1:中国小额贷款公司数量

数据来源:wind

图2:中国小额贷款公司从业人员数量

数据来源:wind

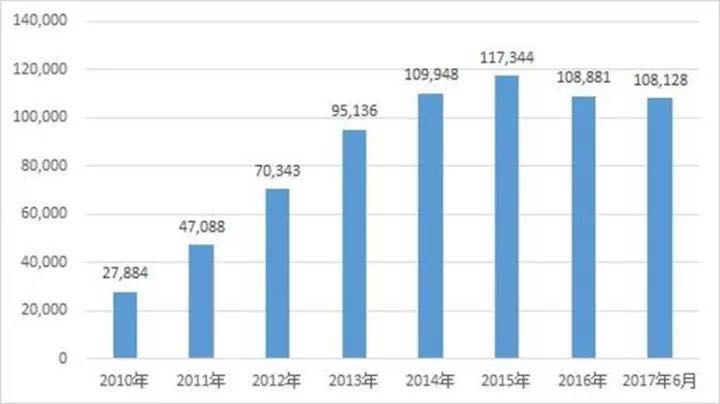

(二)小贷公司的贷款余额占金融机构贷款余额的比例呈现持续下降趋势

自2014年起,小额贷款公司贷款余额基本稳定,但是占金融机构总贷款余额的比例持续下降。截至2017年6月底,中国小额贷款公司贷款余额为9608.2亿,占金融机构总贷款余额的0.84%。

图3:中国小额贷款公司贷款余额及占比

数据来源:wind

(三)从平均水平观察,小贷公司的营收、利润下滑严重

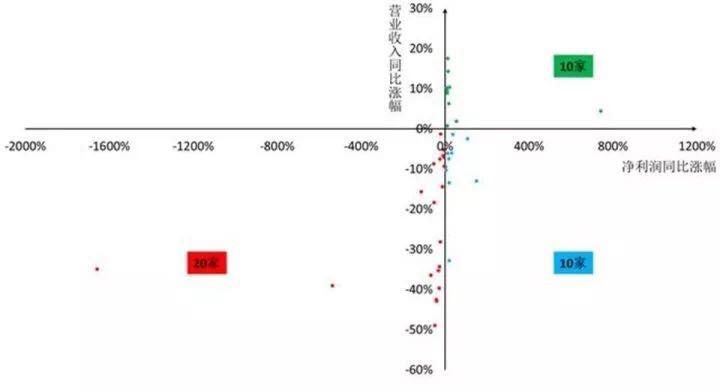

截至2017年6月底,新三板共有40家正常经营的小额贷款公司,根据各家公司的2017年中报显示,2017年上半年总营业收入同比下降15.30%,总净利润同比下降8.70%。另外这40家小额贷款公司中,有20家营业收入、净利润同比双降、仅有10家小额贷款公司的营业收入同比上升。

图4:新三板小额贷款公司营业收入及利润同比涨幅分布图

数据来源:wind

二、部分小额贷款公司的发展面临多种因素的掣肘

(一)融资渠道受限

根据《关于小额贷款公司试点的指导意见》规定,小额贷款公司不得吸收公众存款,资金来源为股东缴纳的资本金、捐赠资金,以及来自不超过两个银行业金融机构的融入资金。但是可行的两种融资渠道“股东缴纳资本金”和“银行融资”却又受到《关于小额贷款公司试点的指导意见》中的限制。

一方面,指导意见中“规定单一自然人、企业法人、其他社会组织及其关联方持有的股份,不得超过小额贷款公司注册资本总额的10%”。虽然各地区在此限制基础上有所放宽,但是目前看来,除了广东省取消股份限制以外,其余地区依旧有所限制,例如泉州市规定在一定情况下,该比例可放宽至49%。但是股权的分散依旧使得小额贷款公司难以从单一大股东处获得充足资金支持。

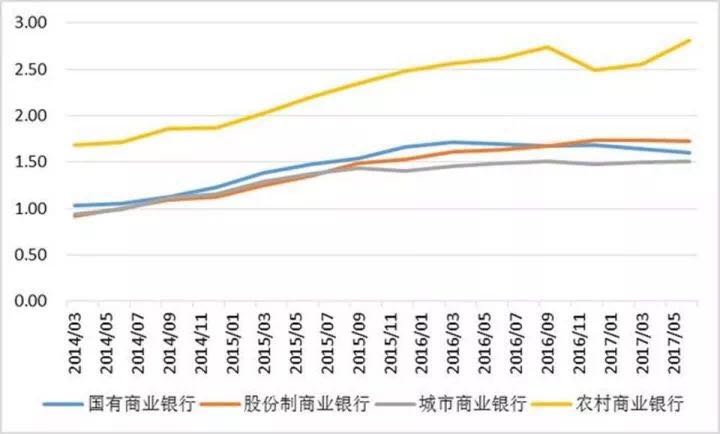

另一方面,指导意见规定“小额贷款公司从银行业金融机构获得融入资金的余额,不得超过资本净额的50%”。而伴随着商业银行不良贷款率的攀升,对于小额贷款公司这类没有获得正式“金融机构”身份的对象,贷款的审核更加严格,这进一步压缩了小额贷款公司的融资空间。

图5:中国商业银行不良贷款率走势图

数据来源:wind

(二)小贷公司如何才能替代民间高利贷?

从特定角度说,小贷公司业务的发展客观上具有替代民间融资、特别是民间高利贷的功能。社会资金要通过小贷公司进入小微企业,需要承担较高的申请小贷公司牌照的成本、以及相关的税费如日常经营中要缴纳5.5%的营业税和附加,以及25%的所得税。与此形成鲜明对照的是,民间借贷活动实际上并不需要申请牌照,也在事实上不需要缴纳税款,不受严格的监管。因此,较高的小贷经营成本使得其与民间借贷在竞争中并不具有优势,反而促使一些社会资金不是通过规范的小贷公司进入市场,而是直接走向民间借贷。

目前,在小贷公司的监管制度中要求单一股东持股比例的限制,使得小贷公司的发起人股东没有足够的积极性将小贷公司做大做强,也难以持长远的经营打算。

很多实例显示,小额贷款公司的发起人在承担申请牌照、控制风险、做好运营管理等成本之后,综合测算下来往往也只能获得经营利润较低比例以内的分配,这可能倒逼本来有志于进入小贷公司的资金转入高利贷市场。

(三)部分小贷公司的风控体系相对薄弱

2017年上半年新三板上挂牌的小额贷款公司不良贷款余额2166.18万元,不良贷款率7.18%,部分公司超过30%。不良贷款率的高企有着两方面客观原因,一是部分小额贷款公司放贷对象多为银行筛选后的客户,往往没有银行贷款记录,存在一定的信用风险;二是现行政策限制小额贷款公司跨区域经营,这使得在当地发生不可抗力的自然灾害时,很容易造成贷款的集体违约。除去客观原因的影响,过高的不良贷款率主要反映出部分小额贷款公司风险管理能力的缺失。

具体来说,风控体系的薄弱,一方面是由于在部分小额贷款公司发展初期,为了抢占市场份额,采取了多种灵活、便捷的放贷方式,例如无抵押、免担保、快速放贷等。虽然这推动了小额贷款公司的规模发展,但是也加大了公司面临的信用风险。当客户出现无法履行合约条件的情况时,由于抵押物、担保人的缺失,小额贷款公司将很难实现贷款的本息回收。另一方面是由于随着互联网技术的发展,风险管理也逐渐向大数据分析等新兴手段和工具靠拢。但是根据2017年6月的数据显示,中国小额贷款公司平均从业人员12.5人,大部分小额贷款公司由于规模和能力的限制,很难自主建立独立的内部风控体系。

(四)行业竞争加剧

随着小额信贷需求的增加,小额贷款公司面临的竞争压力越来越大。小额贷款公司的主要竞争对手包括银行、P2P网贷平台和消费金融公司等。银行由于其资金来源充足,资金成本较低,并且基于其广泛分布的网点,在开展小额贷款业务上存在一定优势。P2P网贷平台和消费金融则充分利用互联网优势,突破了经营地域限制,丰富了资金来源,对小额贷款公司的业务影响也在逐渐加大。

三、小额贷款公司如何突破约束来实现可持续发展?

(一)聚焦于普惠金融是前提条件

《推进普惠金融发展规划(2016—2020年)》中明确指出推广创新针对小微企业、高校毕业生、农户、特殊群体以及精准扶贫对象的小额贷款。2017年6月9日,财政部和国家税务总局联合发布《关于小额贷款公司有关税收政策的通知》,指出在一定条件下,对农户小额信贷利息收入免征增值税。这表明国家鼓励并引导小额贷款公司在“三农”、小微企业等方面发挥积极作用,更好地服务实体经济发展。所以在此背景下,小额贷款公司应聚焦普惠金融,继续将客户群体锁定为小微企业和“三农”,借助政策红利,打破发展瓶颈,实现可持续发展。

(二)多元的融资渠道是核心动力

目前小额贷款公司的融资渠道过于狭窄,过高的融资成本也倒逼小贷公司转向可以承担高利率的高风险客户。虽然2014年5月,人民银行、银监会等下发的《小额贷款公司管理办法(征求意见稿)》中对融资渠道大幅拓宽,取消了相关限制比例,但是至今该文件仍未正式下发,较大的运营资本压力使得小额贷款公司难以拓展自身业务。政府层面应考虑进一步放开小额贷款公司的融资限制,明确小额贷款公司的“金融机构”身份,允许小额贷款公司为小微企业提供投资、担保、咨询等增值服务,同时对部分经营业绩良好的小额贷款公司在依法合规的情况下,鼓励其上市(挂牌),利用资本市场进行融资。对于小额贷款公司本身,应充分运用信贷资产转让、发行公司私募债券等多元化的融资方式来扩大经营,为公司的持续发展提供动力。

(三)有特色的商业模式和风控体系是重要保障

探索有特色的商业模式,是小贷公司发展的关键,例如,有的地区试点将小贷公司作为拓展供应链金融的平台,通过服务供应链金融来探索新的商业模式,提升风险管理能力。从实际案例看,小额贷款公司首先应坚持“小额”“分散”的放贷原则,降低风险集中度,避免集体违约情况的发生。其次应该从贷前尽调和贷后管控两方面建设全方位的风险管控体系。贷前尽调方面,小额贷款公司除了应加强客户经理的素质培训,提高其风险审查能力和担保(抵押)物的质量评估能力以外,还可以利用“熟人圈”介绍客户或者借鉴孟加拉乡村银行的“小组联保”模式,让小组成员互相监督,以此降低客户群体的信用风险。贷后管控方面,应加强对客户的日常监测及风险预警。例如对小微企业客户,应对其经营状况进行实时跟踪,并根据所在行业的政策变化、发展趋势,对其还款能力进行评估判断,避免违约情况的发生。在自建能力不足的情况下,小额贷款公司可以引进专业的大数据金融信息服务机构,为公司建立严格的风控体系。

参考文献:

[1]巴曙松. 改良小贷公司[J]. 中国投资, 2012(8)

[2]巴曙松. 小额贷款公司发展中的挑战与改进[J]. 博鳌观察, 2013(2)

[3]巴曙松. 小贷公司的美丽与哀愁[J]. 金融经济, 2015(2)